「自分の不動産を子や孫に名義変更しておきたい」といったご相談を受けることがよくあります。

「不動産の名義人を変えるだけ」

と簡単にお考えの方も少なくないように感じますが、実は検討すべき事項が多々あります。

不動産生前贈与(贈与登記)の注意点

所有権の名義変更をするには登記の「原因」が必要です。

原因には「売買」、「贈与」、「代物弁済」など色々ありますが、

このようなご相談の場合は「贈与」による「所有権移転登記」ということになると考えられます。

「贈与」には事前に確認すべき点が多々あります。

特に注意すべきことは贈与税等の税金です。

専門家に相談することなく贈与による名義変更登記をし、税務署からの通知によって、高額な贈与税がかかることを知った、という事例がよくあります。

贈与税が払えないのであれば贈与登記を抹消せざるを得ません。

ちなみに贈与登記を抹消して名義をもとに戻しても、贈与登記の際に支払った高額な登録免許税は戻ってきません。

生前贈与をする前に不動産の生前贈与に関する「お金」注意点を確認しておきましょう。

1.登録免許税

2.不動産取得税

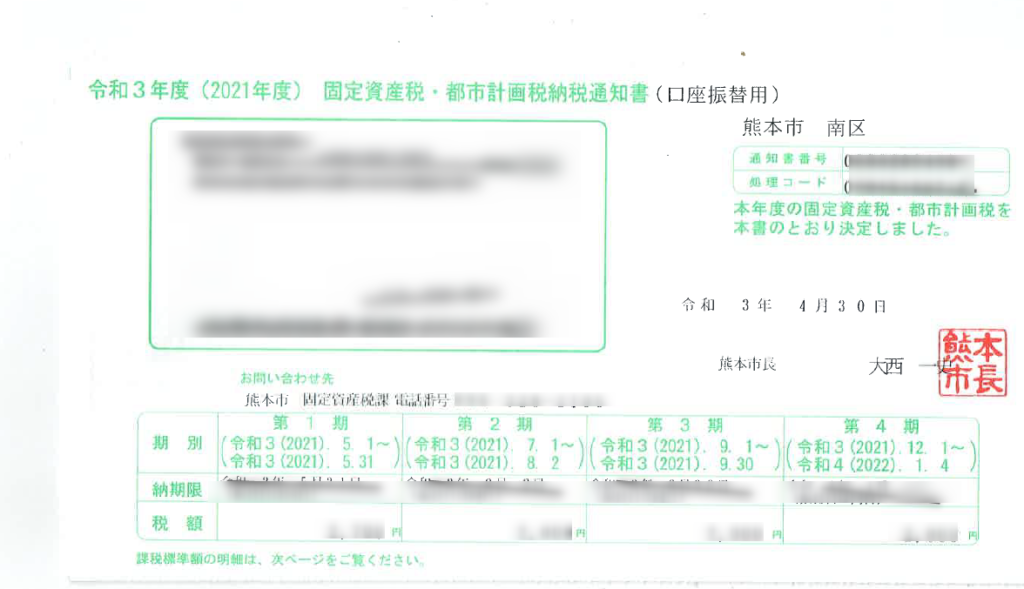

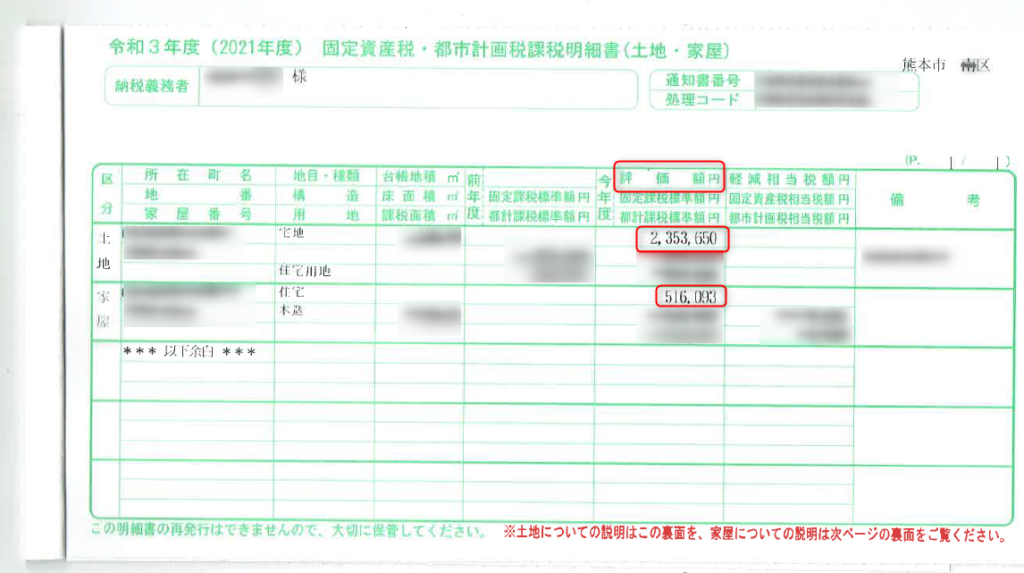

課税標準額 × 3~4%

課税標準額は固定資産税納税通知書を確認するか、役所で固定資産評価証明書を取得することで確認できます。

詳しくはこちらをご確認ください。

参考:不動産取得税 – 熊本県ホームページ

https://www.pref.kumamoto.jp/soshiki/16/50514.html

3.贈与税

贈与税の税率は相続税評価額の10%~55%となります。

特例贈与税の速算表

特例贈与財産用:祖父母や父母などの直系尊属から、贈与を受けた年の1月1日に18歳以上である子・孫などへの贈与

| 区分 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円以上 | 55% | 640万円 |

土地の相続税評価額は路線価がある地域は路線価、路線価がない地域は固定資産税評価額に指定された倍率をもとに算出します。

建物の相続税評価額は基本的には固定資産税評価額と同額になります。

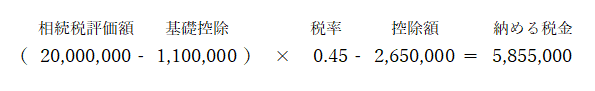

たとえば相続税評価額2,000万円の不動産を親から18歳以上の子に贈与した場合の贈与税は585.5万円となります。

相続税評価額が1,000万円の場合は177万円となります。

贈与税については特に事前にご確認頂きたい金額です。

贈与の場合は、贈与税が非課税になる次の制度の利用が検討されることになりますが、デメリット(リスク)を事前に税理士など専門家に相談して把握しておくことを推奨いたします。

- 贈与税の配偶者控除制度(2,000万円まで非課税)

- 相続時精算課税制度(2,500万円まで非課税)

当事務所から贈与税に詳しい提携税理士ご紹介することもできます。

4.毎年の固定資産税・都市計画税

取得した不動産に毎年課せられる税金です。

贈与者から納税通知書を見せてもらい、毎年いくら位の税金が課せられるのか、事前に把握しておきましょう。

毎年10万円も固定資産税等がかかるなら、相続のときに承継できればよいという方もいるでしょう。

司法書士以外の専門家費用が必要となる場合もあります。

土地家屋調査士

- 土地の一部を分筆して贈与する場合(分筆登記)

- 未登記の土地・建物を贈与する場合(表題登記)

- 受贈者が将来売却するときに困らないように境界確定をしておきたい場合(測量・境界立会)

- 登記地目を現況に合わせて変更しておきたい場合(地目変更登記)

税理士

- 税金試算を依頼する場合

- 贈与税・相続税に関する相談する場合

- 贈与税の申告を依頼する場合

※登記地目が「田」「畑」の土地を贈与する場合は農地法許可が必要です。

その他用意すべきもの・注意点・失敗例

- 公正証書作成費用 ※後日の紛争予防のため特に証拠力の髙い公正証書による贈与証書作成が望まれる場合があります。

- 失敗例:補助金の交付を受けている不動産を贈与してしまい、補助金の返還を求められた。

補助金を受けた不動産を贈与(名義変更)をすると、全額返還しなければならないことがあります。農畜産系の建物に補助金を受けている場合などが考えられます。関係機関に事前に確認する必要があります。 - 失敗例:小規模宅地等の特例が使えるはずの土地を贈与してしまい相続税が増えてしまった。

- 失敗例:宅地に面する道路の持分の贈与をしてなくて結局相続争いに巻き込まれた。

※ 道路部分は固定資産税納税通知書に記載されないことが多く、そもそも道路持分があることを知らないという方も少なくない。 - 失敗例:塀や雨樋の越境、道路通行・掘削関係を曖昧なまま贈与してしまい、せっかくの資産が後日「負」動産になってしまった。市場価格より○割引で手放すことになった。

→土地建物の履歴をよく知る当事者が元気なうちに解決しておくべきだった。 - 失敗例:契約書を引き継がず相続をきっかけに紛失しまった。

後日、子(受贈者)が不動産を売却したさいに、取得費用を証明できず、譲渡所得税で手取りが数百万円減った。

贈与には事前に様々な角度から確認すべき点が多々ございます。

贈与登記は手続きとしては簡単な部類になります。

法務局から書式をダウンロードして適宜埋めて自分で申請して手続を完了させてしまうこともできるでしょう。

しかし、後日様々な問題が発生してしまうということがしばしばおこります。

後日というのは数カ月後だったり数十年後だったり。

(高額の)生前贈与をお考えの場合は、リスクの洗い出しと安心のために、専門家(税理士・弁護士・司法書士等)に事前にご相談されることをおすすめします。

贈与登記にご準備いただくもの

贈与による不動産の名義変更に必要な書類と金額についてご説明いたします。

不動産を譲る人(贈与者)

- 実印(委任状や贈与契約書への押印に使用します)

- 印鑑証明書

- 登記識別情報/登記済証(権利証)

- 運転免許証や保険証などの本人確認できるもの

不動産をもらう人(受贈者)

- 印鑑

- 住民票

- 運転免許証や保険証などの本人確認できるもの

贈与登記の費用(①司法書士報酬+②登録免許税+③その他実費)

①司法書士報酬:10万円程度

※ 贈与する不動産が10以上あったり、他管轄にまたがる場合はこれ以上となることもあります。

※ 贈与契約書作成費用を含んでます。

②登録免許税:固定資産税評価額×2%

③その他実費:数千円程度(登記情報、謄本、通信費等)

お手続きの流れ

面談希望日時を2、3つご記入いただくとスムーズです。

ご自宅、施設、病院への出張も可能です。土日夜間でもご予約いただけます。

状況をお伺いし、お手続きと費用についてご説明いたします。

贈与契約書等に署名押印をしていただきます。

法務局に登記を申請します。

登記識別情報通知(権利証)などの登記書類一式をお渡しいたします。